Aumento da Selic favorece investimentos e impulsiona renda fixa no Ceará

|

O crédito no estado cresceu de R$ 125 bi para R$ 140,5 bi em um ano, mas tendência de crescimento dos juros abre espaço para melhores retornos em investimentos |

|

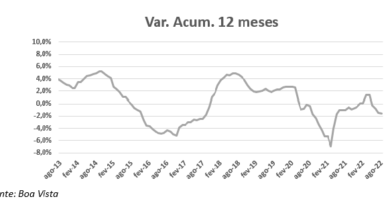

O Comitê de Política Monetária (Copom) do Banco Central confirmou, nesta quarta-feira (19), um novo aumento de 1 ponto percentual na taxa Selic, elevando os juros básicos da economia para 14,25% ao ano. Com a quinta alta consecutiva, a taxa atinge o maior patamar desde julho de 2006. A medida busca conter a inflação ao influenciar o custo do crédito e o nível de atividade econômica. No Ceará, os reflexos da política monetária podem ser observados nos números do Banco Central, embora seus efeitos plenos levem tempo para se manifestar. A carteira de crédito no estado cresceu de R$ 125 bilhões em dezembro de 2023 para R$ 140,5 bilhões no mesmo período de 2024. Já a taxa de inadimplência caiu de 4,12% para 3,79%. Apesar desse cenário, a tendência é de desaceleração na concessão de crédito devido ao encarecimento dos financiamentos. Com isso, o foco se desloca para alternativas mais vantajosas, como os investimentos em renda fixa, que se tornam mais atrativos com a elevação dos juros, que devem continuar subindo. A alta da Selic amplia os ganhos de aplicações atreladas à taxa básica de juros, como o Recibo de Depósito Cooperativo (RDC) e os investimentos em Tesouro Direto, Fundos de Renda Fixa e Letras de Crédito Imobiliário e do Agronegócio (LCIs e LCAs). “Esse cenário abre uma excelente oportunidade para os investidores, principalmente aqueles que buscam segurança e rentabilidade. Com a taxa em 14,25%, produtos de renda fixa se tornam ainda mais atraentes, superando a inflação e garantindo retorno real positivo”, explica Erli Bandeira, Consultor de Negócios da Central Sicredi Nordeste. Ele destaca que, na atual conjuntura, o investidor pode estruturar uma carteira equilibrada entre liquidez e rentabilidade. No Tesouro Direto, por exemplo, títulos indexados à Selic e prefixados oferecem retornos mais elevados. Já os Recibos de Depósito Cooperativo (RDC) passam a pagar percentuais acima de 100% do CDI, tornando-se opções vantajosas para diferentes perfis de investidores. “Além disso, aplicações isentas de imposto de renda, como LCIs e LCAs, se tornam ainda mais competitivas. Com os juros altos, o mercado de renda fixa atrai investidores que antes buscavam opções mais arriscadas, como a bolsa de valores”, complementa Bandeira. Para os cearenses que costumam recorrer ao crédito para consumo ou financiamento de bens, a recomendação do especialista é redobrar o planejamento financeiro. “Com os juros mais altos, é essencial avaliar bem antes de assumir dívidas. Ao mesmo tempo, quem tem reserva financeira pode aproveitar esse momento para investir com retornos mais expressivos e previsíveis”, pontua Erli Bandeira.

|