Crédito ao Consumo: Vamos falar sério?

(*) Por Marcos Gouvêa de Souza

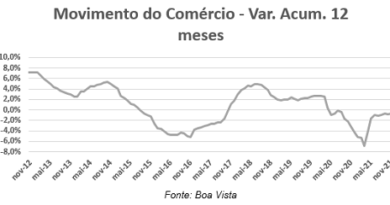

Bastou o consumo e o varejo começarem a reagir e crescer a demanda por crédito para pessoas físicas para que se iniciassem os alertas e as preocupações com respeito à inadimplência, reconhecido mecanismo para justificar manter as taxas em patamares escorchantes.

Está na hora de demonstrar que o crédito ao consumo no Brasil é concentrado, caro, restrito e sua expansão, responsável, contribuiria decisivamente para aumentar o consumo, acelerar o emprego no comércio, nos serviços correlatos e na indústria fornecedora e expandir a economia como um todo. Além de melhorar o recolhimento de impostos que ajudaria no desejado e necessário equilíbrio fiscal nos Estados, Municípios e do País.

Tem muito espaço para que isso possa acontecer, mas é preciso uma mudança radical de paradigmas e a aceleração do processo de desconcentração no crédito às famílias, hoje 80% concentrado em quatro bancos, estratégia já em curso pilotada pelo Banco Central. Eis os fatos.

- A inadimplência atual dos consumidores está nos menores patamares pelo menos dos últimos dez anos. Segundo dados do Banco Central, que medem a inadimplência pelo critério do percentual das dívidas não pagas há mais de 90 dias em relação ao total da carteira de crédito das famílias, os patamares atuais de inadimplência são muito inferiores ao que foram no passado histórico, mesmo considerando a alteração que ocorreu quando foi introduzido o crédito consignado em 2003 que, por sua natureza e condições, precipitou uma redução estrutural da inadimplência.

A concentração na oferta do crédito em poucas instituições financeiras, o afastamento do varejo do financiamento direto, os receios e preocupações com o futuro, o desemprego, as elevadas taxas de juros, o amadurecimento dos consumidores e mais o uso de ferramentas modernas na análise e concessão do crédito ao consumo, além de um desmedido rigor em alguns momentos, reduziram de forma sistemática a inadimplência.

Mas o risco de um aumento na inadimplência é sempre invocado pelos profetas do apocalipse para justificar as altas taxas de juros cobradas, ao invés de reconhecerem que o país está pronto para uma aceleração do crescimento econômico, em parte emulado pelo aumento do consumo interno.

- O comprometimento de renda das famílias é muito inferior ao que foi no passado, ainda que esteja crescendo neste ano. Ainda bem. Como pode ser observado no gráfico, com base no comprometimento da renda, que mede as dívidas das famílias em relação à renda do mês, com e sem dívidas imobiliárias, tem se reduzido sistematicamente esse comprometimento e só recentemente, neste ano, voltou a crescer. Quando se considera apenas o comprometimento sem dívida imobiliária, esse está nos menores patamares dos últimos dez anos.

E vale lembrar que na dívida imobiliária, as famílias estão trocando pagamento de compra de imóvel e deixando de pagar aluguel. Ou seja, amplo espaço para crescer a oferta administrada, pois, de forma geral, os consumidores têm condições de assumir novas dívidas referentes à compra de bens e imóveis.

- O endividamento das famílias está ainda muito abaixo do que já foi no passado recente. O endividamento das famílias mede o total das dívidas das famílias em relação à massa salarial dos últimos 12 meses e é, portanto, um indicador importante para avaliar a capacidade de pagamento dessa dívida de forma geral no país.

Desde o início dos anos 2000, quando aumentou de forma estruturada o consumo no Brasil, pela expansão da renda, do emprego, da confiança e, principalmente do crédito, no período que ficou conhecido como a década de ouro do varejo (2003-2013), o endividamento, nesse critério cresceu, tendo atingido seu pico em 2014, quando se considera o total, incluindo o imobiliário. Isolando financiamento imobiliário, esse pico ocorreu em 2012. Para ambos seguiu-se um período de redução sistemática, potencializado pela redução da massa salarial real.

O crescimento do endividamento voltou a subir mais recentemente, como se nota no gráfico, mas no caso em que se exclui o imobiliário ele está bastante abaixo ainda do pico anterior. Comparado com padrões internacionais, esses níveis de endividamento, nesse mesmo critério, são ainda bastante inferiores, sinalizando o potencial de crescimento do consumo a partir da redução das taxas de juros e do aumento da oferta.

- O crédito às famílias no Brasil é muito inferior em relação aos padrões internacionais. Quando se compara o total do crédito tomado pelas famílias em relação ao PIB de alguns países, fica claro que tem amplo espaço para crescimento, desde que se implante uma transformação estrutural que permita desconcentração, redução das taxas de juros e aumento da oferta.

No Brasil o crédito tomado pelas pessoas físicas representou 28,3% do PIB no segundo trimestre deste ano, sempre lembrando que nosso PIB vem de desempenhos pífios nos últimos quatro anos.

No Chile esse percentual, como pode ser visto na tabela, é de 46,3%, na Alemanha 54%, na França vai a 60,6%, Estados Unidos 75% e na Inglaterra 84%, sempre no mesmo período para efeito de comparação.

É verdade que precisamos considerar também que na Índia são 11,6% e na Rússia 18,1%, sendo na Argentina apenas 6,6%, no mesmo período e critério, países onde o sistema financeiro, a organização de mercado, a maturidade dos consumidores e a estrutura econômica são diametralmente diversas em comparação com nossa realidade.

Do conjunto desses elementos fica claro que existe amplo espaço para o aumento do consumo interno a partir do crédito e que está na hora de levarmos adiante uma profunda e estrutural transformação desse setor no Brasil.

No passado o varejo foi sempre o principal operador do crédito às famílias, que era meio para alavancar vendas e crescimento. No período do boom, os bancos se associaram, compraram e se tornaram protagonistas, porém com uma lógica diferente, pois o crédito ao consumo não era um meio, mas sim a finalidade principal do negócio. Como resultado no período da recessão, 2014-2019, ele se tornou muito mais caro, escasso e em termos relativos involuiu, deixando os setores ligados à economia real à míngua.

O lado positivo – é verdade -, que temos agora menor inadimplência, consumidores menos endividados, com sua renda futura menos comprometida com dívidas. Mas temos também um nível inaceitável de desemprego e falta de vitalidade econômica.

O Brasil está pronto para um novo ciclo consciente e sustentável de crescimento e expansão amparado na continuidade das reformas e, principalmente, no aumento do consumo interno através do crédito.

O resto é papo dos mesmos profetas do apocalipse que querem justificar as absurdas taxas de juros no crédito ao consumo.

(*) É fundador e diretor-geral do Grupo GS& Gouvêa de Souza, membro do IDV – Instituto para o Desenvolvimento do Varejo, do IFB – Instituto Foodservice Brasil, Presidente do LIDE Comércio e membro do Ebeltoft Group, aliança global de consultorias especializadas em varejo em mais de 25 países. Publisher da plataforma Mercado & Consumo.

(*) Por Marcos Gouvêa de Souza

Bastou o consumo e o varejo começarem a reagir e crescer a demanda por crédito para pessoas físicas para que se iniciassem os alertas e as preocupações com respeito à inadimplência, reconhecido mecanismo para justificar manter as taxas em patamares escorchantes.

Está na hora de demonstrar que o crédito ao consumo no Brasil é concentrado, caro, restrito e sua expansão, responsável, contribuiria decisivamente para aumentar o consumo, acelerar o emprego no comércio, nos serviços correlatos e na indústria fornecedora e expandir a economia como um todo. Além de melhorar o recolhimento de impostos que ajudaria no desejado e necessário equilíbrio fiscal nos Estados, Municípios e do País.

Tem muito espaço para que isso possa acontecer, mas é preciso uma mudança radical de paradigmas e a aceleração do processo de desconcentração no crédito às famílias, hoje 80% concentrado em quatro bancos, estratégia já em curso pilotada pelo Banco Central. Eis os fatos.

- A inadimplência atual dos consumidores está nos menores patamares pelo menos dos últimos dez anos. Segundo dados do Banco Central, que medem a inadimplência pelo critério do percentual das dívidas não pagas há mais de 90 dias em relação ao total da carteira de crédito das famílias, os patamares atuais de inadimplência são muito inferiores ao que foram no passado histórico, mesmo considerando a alteração que ocorreu quando foi introduzido o crédito consignado em 2003 que, por sua natureza e condições, precipitou uma redução estrutural da inadimplência.

A concentração na oferta do crédito em poucas instituições financeiras, o afastamento do varejo do financiamento direto, os receios e preocupações com o futuro, o desemprego, as elevadas taxas de juros, o amadurecimento dos consumidores e mais o uso de ferramentas modernas na análise e concessão do crédito ao consumo, além de um desmedido rigor em alguns momentos, reduziram de forma sistemática a inadimplência.

Mas o risco de um aumento na inadimplência é sempre invocado pelos profetas do apocalipse para justificar as altas taxas de juros cobradas, ao invés de reconhecerem que o país está pronto para uma aceleração do crescimento econômico, em parte emulado pelo aumento do consumo interno.

- O comprometimento de renda das famílias é muito inferior ao que foi no passado, ainda que esteja crescendo neste ano. Ainda bem. Como pode ser observado no gráfico, com base no comprometimento da renda, que mede as dívidas das famílias em relação à renda do mês, com e sem dívidas imobiliárias, tem se reduzido sistematicamente esse comprometimento e só recentemente, neste ano, voltou a crescer. Quando se considera apenas o comprometimento sem dívida imobiliária, esse está nos menores patamares dos últimos dez anos.

E vale lembrar que na dívida imobiliária, as famílias estão trocando pagamento de compra de imóvel e deixando de pagar aluguel. Ou seja, amplo espaço para crescer a oferta administrada, pois, de forma geral, os consumidores têm condições de assumir novas dívidas referentes à compra de bens e imóveis.

- O endividamento das famílias está ainda muito abaixo do que já foi no passado recente. O endividamento das famílias mede o total das dívidas das famílias em relação à massa salarial dos últimos 12 meses e é, portanto, um indicador importante para avaliar a capacidade de pagamento dessa dívida de forma geral no país.

Desde o início dos anos 2000, quando aumentou de forma estruturada o consumo no Brasil, pela expansão da renda, do emprego, da confiança e, principalmente do crédito, no período que ficou conhecido como a década de ouro do varejo (2003-2013), o endividamento, nesse critério cresceu, tendo atingido seu pico em 2014, quando se considera o total, incluindo o imobiliário. Isolando financiamento imobiliário, esse pico ocorreu em 2012. Para ambos seguiu-se um período de redução sistemática, potencializado pela redução da massa salarial real.

O crescimento do endividamento voltou a subir mais recentemente, como se nota no gráfico, mas no caso em que se exclui o imobiliário ele está bastante abaixo ainda do pico anterior. Comparado com padrões internacionais, esses níveis de endividamento, nesse mesmo critério, são ainda bastante inferiores, sinalizando o potencial de crescimento do consumo a partir da redução das taxas de juros e do aumento da oferta.

- O crédito às famílias no Brasil é muito inferior em relação aos padrões internacionais. Quando se compara o total do crédito tomado pelas famílias em relação ao PIB de alguns países, fica claro que tem amplo espaço para crescimento, desde que se implante uma transformação estrutural que permita desconcentração, redução das taxas de juros e aumento da oferta.

No Brasil o crédito tomado pelas pessoas físicas representou 28,3% do PIB no segundo trimestre deste ano, sempre lembrando que nosso PIB vem de desempenhos pífios nos últimos quatro anos.

No Chile esse percentual, como pode ser visto na tabela, é de 46,3%, na Alemanha 54%, na França vai a 60,6%, Estados Unidos 75% e na Inglaterra 84%, sempre no mesmo período para efeito de comparação.

É verdade que precisamos considerar também que na Índia são 11,6% e na Rússia 18,1%, sendo na Argentina apenas 6,6%, no mesmo período e critério, países onde o sistema financeiro, a organização de mercado, a maturidade dos consumidores e a estrutura econômica são diametralmente diversas em comparação com nossa realidade.

Do conjunto desses elementos fica claro que existe amplo espaço para o aumento do consumo interno a partir do crédito e que está na hora de levarmos adiante uma profunda e estrutural transformação desse setor no Brasil.

No passado o varejo foi sempre o principal operador do crédito às famílias, que era meio para alavancar vendas e crescimento. No período do boom, os bancos se associaram, compraram e se tornaram protagonistas, porém com uma lógica diferente, pois o crédito ao consumo não era um meio, mas sim a finalidade principal do negócio. Como resultado no período da recessão, 2014-2019, ele se tornou muito mais caro, escasso e em termos relativos involuiu, deixando os setores ligados à economia real à míngua.

O lado positivo – é verdade -, que temos agora menor inadimplência, consumidores menos endividados, com sua renda futura menos comprometida com dívidas. Mas temos também um nível inaceitável de desemprego e falta de vitalidade econômica.

O Brasil está pronto para um novo ciclo consciente e sustentável de crescimento e expansão amparado na continuidade das reformas e, principalmente, no aumento do consumo interno através do crédito.

O resto é papo dos mesmos profetas do apocalipse que querem justificar as absurdas taxas de juros no crédito ao consumo.

(*) É fundador e diretor-geral do Grupo GS& Gouvêa de Souza, membro do IDV – Instituto para o Desenvolvimento do Varejo, do IFB – Instituto Foodservice Brasil, Presidente do LIDE Comércio e membro do Ebeltoft Group, aliança global de consultorias especializadas em varejo em mais de 25 países. Publisher da plataforma Mercado & Consumo.