Saiba se vale a pena obter um financiamento imobiliário indexado pelo IPCA

Lançada em agosto pela Caixa, a linha de crédito imobiliário indexada pelo IPCA (Índice de Preços ao Consumidor Amplo, principal indicador inflacionário do País) já movimentou, até meados deste mês, cerca de R$ 6 bilhões em operações segundo informações do próprio banco. Na esteira da Caixa, Itaú e Bradesco já anunciaram que também passarão a oferecer linhas de crédito para imóveis atreladas ao indexador inflacionário. Mas, para o consumidor, até que ponto vale a pena financiar uma casa ou apartamento com indexação pelo IPCA?

A advogada Daniele Akamine, sócia da Akamines Negócios Imobiliários e especialista em Economia da Construção Civil, explica que, em linhas gerais, esse tipo de indexador pode ser positivo para o comprador em situações de financiamento específicas, geralmente de até cinco anos. Nas operações mais longas, por conta da imprevisibilidade em relação à variação, o mais recomendável é adotar a Taxa Referencial (TR), modalidade predominante no mercado.

“Nos contratos atrelados pelo IPCA, a taxa de financiamento inicial deve ficar em torno de 2,95% a 4,95% ao ano, considerando que a previsão é de que o IPCA se mantenha abaixo dos 4% nos próximos anos. Já nos financiamentos indexados pela Taxa Referencial, os juros na Caixa estão hoje entre 8,5% a 9,75% mais TR, que está zerada desde 2017”, explica ela. A última edição do Relatório Focus, pesquisa realizada pelo Banco Central com analistas de mercado, indica que o IPCA deve se manter abaixo de 4% até 2022 – horizonte adotado como referência para o relatório.

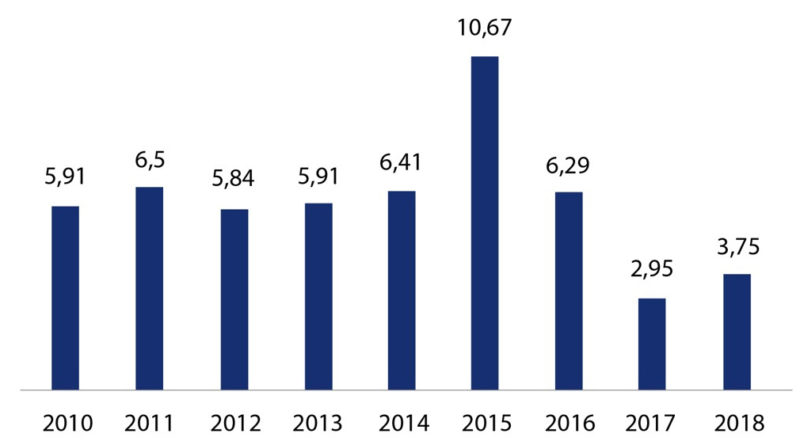

A questão é que o IPCA tem sido, historicamente, um índice menos previsível, lembra a advogada. “O comprador deve ter em mente que o contrato será reajustado por um índice volátil, logo se a inflação disparar o custo do financiamento aumentará muito”. Como exemplo dessa volatilidade, ela lembra que, nos últimos cinco anos, o pico do IPCA foi de para 10,67% ao ano (em 2015), ante 2,01% no caso da TR.

IPCA anual

Fonte: IBGE

A advogada adverte que, diante desse cenário, há um risco pequeno, mas não desprezível de o valor da dívida atualizado pelo IPCA crescer a ponto de superar o valor do próprio imóvel.

Ela destaca, ainda, que, mesmo num cenário inicial de taxas mais baixas pelo IPCA do que pela TR e considerando um mesmo sistema de amortização, o valor final das parcelas será menor no caso da TR. Por exemplo, para um imóvel de R$ 300.000, prazo de 60 meses, sistema de amortização SAC (Sistema de Amortização Constante, em que as prestações vão caindo ao longo do tempo) e juros iniciais de 3,95% ao ano para indexação pelo IPCA e de 8,5% ao ano pela TR, o valor da prestação final no caso do IPCA será de R$ 2.559,39 ante R$ 839,02 pela a TR – gráfico variação da prestação. “Isso sem considerar o já mencionado risco de o IPCA sair do controle ao longo desse tempo”.

Outro ponto importante que deve ser considerado é que, diferentemente dos contratos indexados pela TR, pelo IPCA não existe a previsibilidade no valor das parcelas do financiamento que o consumidor paga mensalmente.

Variação da prestação: TR X IPCA

Fonte: Caixa Econômica Federal

Variáveis utilizadas na simulação

Valor do financiamento: R$ 300.000,00

Prazo de amortização: 360 meses

Taxa de juros utilizada na simulação:

3,95% aa para contratos atualizados pelo IPCA

8,50% aa para contratos atualizados pela TR

IPCA hipotético utilizado: 3,80% ao ano

TR hipotética utilizada 0,00% ao ano

Prestação: Amortização+Juros

SAC = Sistema de Amortização Constante

Também é importante lembrar que o comportamento do saldo devedor será diferente. Nos contratos corrigidos pela TR, como o índice está zerado, o saldo devedor vai reduzindo desde a primeira prestação e, nos contratos corrigidos pelo IPCA, mesmo após o pagamento de 20% das parcelas, o saldo continua igual ao inicial – gráfico variação do saldo devedor.

Variação do saldo devedor: TR X IPCA

Fonte: Caixa Econômica Federal

Variáveis utilizadas na simulação

Valor do financiamento: R$ 300.000,00

Prazo de amortização: 360 meses

Taxa de juros utilizada na simulação:

3,95% aa para contratos atualizados pelo IPCA

8,50% aa para contratos atualizados pela TR

IPCA hipotético utilizado: 3,80% ao ano

TR hipotética utilizada 0,00% ao ano

Prestação: Amortização+Juros

SAC = Sistema de Amortização Constante

Há, ainda, uma outra vantagem para os créditos corrigidos pela TR: o prazo máximo de financiamento; são 35 anos no caso da TR ante 30 anos nos financiamentos pelo IPCA corrigidos pela tabela SAC e 20 anos na Price – caracterizada pelo fato de o valor das prestações ser constante.

Resumindo, embora o financiamento indexado pelo IPCA seja tentador num primeiro momento (pelo fato de as prestações iniciais serem mais baixas), Daniele recomenda cautela na hora de optar por esse índice. “Nos contratos em que o cliente quitar o imóvel no curto prazo e aproveitar o valor mais baixo da prestação para fazer uma poupança poderá valer a pena a opção pelo IPCA. Mas é sempre importante ter em mente o risco de volatilidade. Além disso, é bom ressaltar que nesse tipo de contrato não existe a possibilidade de portabilidade, ou seja, o cliente terá de seguir com essa modalidade e agente financeiro até o final”.

Sobre a Akamines Negócios Imobiliários – Consultoria formada por advogados e especialistas. Há dez anos atua no mercado imobiliário. www.akamines.com.br