Reforma tributária: desafios e perspectivas do IBS e CBS

Análise dos impactos e estratégias para empresas diante das mudanças tributárias no Brasil

O Imposto sobre Bens e Serviços (IBS) e a Contribuição Social sobre Bens e Serviços (CBS) representam os pilares da reforma tributária brasileira, marcando um passo crucial rumo à modernização da tributação sobre o consumo. Sua implementação visa simplificar o sistema tributário nacional, reduzindo custos e aumentando a eficiência.

O IBS será um imposto não cumulativo, tributando o consumo de bens e serviços, materiais e imateriais, em todo o território nacional. No entanto, ao contrário do atual sistema, o IBS adota o princípio do destino, ou seja, sua cobrança tende a ser no local onde ocorre o consumo do bem ou serviço e não mais na origem, aonde o bem ou o produto é produzido.

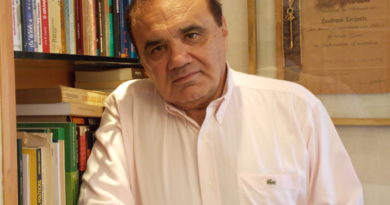

Eduardo Natal, sócio do escritório Natal & Manssur, mestre em Direito Tributário pela PUC/SP e presidente do Comitê de Transação Tributária da Associação Brasileira da Advocacia Tributária (ABAT), afirma que “a cobrança desse tributo no destino representa uma mudança que afetará decisivamente a distribuição das receitas arrecadadas por tributos.”

Para compensar o padrão atual de receitas dos estados e dos municípios – enquanto vigente o princípio da origem -, especialmente no caso do IBS, está previsto um período de 50 anos para essa transição. “Considero esse período, que vai de 2027 até 2077, muito longo para se realizar a transição na repartição das receitas”, destaca Natal.

Quatro leis complementares estão sendo elaboradas para regulamentar diversos aspectos da reforma tributária sobre o consumo, incluindo o fato gerador, a base de cálculo e a competência para exigir o tributo, fiscalizar e julgar.

Natal acredita que a sociedade conseguirá ter uma melhor noção do que foi reformado, “quando chegarmos a 2033, com a incidência total do IBS e da CBS – prevista, na verdade, um pouco antes, em 2027. A partir de então, teremos uma noção efetiva do avanço que a reforma será capaz de proporcionar.”

A arrecadação, segundo ele, provavelmente será feita por meio de guias de recolhimento nacional, como ocorre atualmente no ICMS via GNRE, com a legislação preservando a neutralidade através do aproveitamento de créditos tributários incidentes em cada etapa da cadeia produtiva e de negócios, de modo a transferir o encargo tributário para o local do consumo, destino.

Quanto à arrecadação da CBS, irmã siamesa do IBS, que vai incorporar o PIS e a Confins, Natal observa que será feita pela União Federal através da Receita Federal do Brasil. “Pontos de atenção na transição do modelo atual de tributação federal para o novo, CBS, será o regramento para o aproveitamento dos estoques de créditos escriturais de PIS e Cofins porventura existentes ao final de 2026, e os efeitos nos preços contratados nos contratos de longo prazo, que poderão ser afetados pela nova tributação, em especial se houver aumento da carga tributária”, diz ele.

Em relação ao IBS, Natal lembra que já existe uma regra na emenda constitucional que permite a manutenção e utilização desses créditos em relação ao IBS por até 20 anos, corrigidos pelo IPCA. No entanto, as empresas devem analisar se será mais vantajoso acelerar a restituição dos créditos acumulados de ICMS nos estados em que estão localizadas antes da implementação do IBS – de 2029 a 2033 -, principalmente quando a restituição do ICMS estiver indexada pela taxa Selic.

“Historicamente, a taxa Selic é mais vantajosa financeiramente em termos de retorno do que o IPCA apesar do risco de inflação, que é uma constante no Brasil”, conclui Natal.

Fonte: Eduardo Natal, sócio do escritório Natal & Manssur, mestre em Direito Tributário pela PUC/SP e presidente do Comitê de Transação Tributária da Associação Brasileira da Advocacia Tributária (ABAT)